„Wenn Unternehmen die ESG-Kriterien nicht berücksichtigen, werden sie sich ihr Geschäft nicht mehr leisten können“

ESG als Erfolgsfaktor: Was Unternehmen wissen müssen, verraten uns die Experten von „Investor Update“ im Interview.

ESG oder auch “Environmental, Social & Corporate Governance“ gewinnt zunehmend an Bedeutung. Unternehmen und Investoren, aber auch Regierungen und Regulierungsbehörden legen Wert auf nachhaltiges Wirtschaften. Mit „Greenwashing“, also reinen Lippenbekenntnissen und Möchtegern-Nachhaltigkeit kommen Unternehmen nicht mehr zum Erfolg. Der Grund: Die gesellschaftliche Wahrnehmung von Umwelt- und Sozialfragen hat sich in den letzten Jahren erhöht. Die „Fridays for Future“-Bewegung und die Covid-19-Pandemie haben diesen Effekt noch verstärkt. Aber was bedeutet das für Unternehmen? Wie können sie den Anforderungen von ESG gerecht werden?

Antworten auf diese Fragen liefert das White Paper von Investor Update „The Corporate ESG Guide: A 360 View on the current landscape and trends”. Wir haben mit den Autoren der Studie darüber gesprochen, warum ESG in den letzten Jahren so wichtig geworden ist und was Unternehmen bei ihrer Strategie beachten müssen.

Was bedeutet ESG und warum ist es in den letzten Jahren so wichtig geworden?

Dr. Elena Zharikova (E.Z.): „ESG steht als Abkürzung für „Environmental, Social & Governance“-Faktoren und birgt für Unternehmen gleichzeitig Risiken und Chancen. Welche Faktoren relevant sind, sind von Unternehmen zu Unternehmen sehr unterschiedlich.

Der Umweltfaktor beinhaltet zum Beispiel die Auswirkungen des einsetzenden Klimawandels. Das ist ein Punkt, der für die meisten unsere Studienteilnehmer sehr wichtig ist. CO2-Emssionen sind ein weiterer wichtiger Aspekt, vor allem auch für Investoren. Aber auch Wassermangel, Luftverschmutzung oder Müll spielen eine Rolle.

Was die sozialen Faktoren angeht, stehen Menschenrechte, Diversität und Datenschutz an oberster Stelle und natürlich – getrieben durch die Pandemie – Arbeitsbeziehungen, Gesundheit und Sicherheit. Im Bereich Governance geht es vor allem um die richtige Besetzung, Unabhängigkeit und Vergütung von Verwaltungs- und Aufsichtsräten.“

Patrick Mitchell (P.M.): „Um es kurz zusammenzufassen, steht ESG eigentlich für alle nicht-finanziellen Faktoren. Mit der Zeit werden die Unternehmen diese Faktoren aber alle miteinander verschmelzen und bei ihren Finanzberichten berücksichtigen.

Ist der Klimawandel im Bewusstsein der Finanzwelt angekommen?

P.M: 2020 hat die Pandemie dafür gesorgt, dass vor allem die sozialen Faktoren in ESG auf die Agenda der Unternehmen kommen. Letztes Jahr waren es die Umweltthemen. Wir nennen das auch den ‚Greta-Effekt‘ (Anmerkung der Redaktion: Nach Greta Thunberg, Klimaaktivistin).

E.Z.: „Das Bewusstsein für den Klimawandel hat in den letzten Jahren stark zugenommen, auch weil sich die Auswirkungen immer deutlicher zeigen. Sogar ehemaligen Skeptikern wird jetzt klar, dass diese Probleme existieren und nach Lösungen verlangen.

Im Finanzsektor fangen die Unternehmen an, jetzt wirklich zu realisieren, welche Auswirkungen Klimafragen auf die Geschäfte eines Unternehmens haben und wie sie ein Geschäftsmodell und dessen Widerstandsfähigkeit beeinflussen. Unternehmen sind doppelt betroffen: Wenn sie zum Beispiel ihre CO2-Emissionen nicht reduzieren, bekommen sie schlechte Presse, ganz klar, aber sie bekommen schließlich auch die Auswirkungen auf ihre Geschäftsabläufe zu spüren, zum Beispiel in Form von extremen Wetterbedingungen.“

Das heißt, Unternehmen schützen mit dem Erfüllen von ESG-Kriterien nicht mehr nur ihr Ansehen, sondern es wird sie bei Nicht-Einhaltung auch massiv finanziell treffen?

P.M.: „Absolut. Wenn Unternehmen die ESG-Kriterien nicht berücksichtigen, werden sie sich ihr Geschäft nicht mehr leisten können. Die Kapitalkosten würden durch die Decke gehen. Die Banken schauen jetzt schon auf das ESG-Rating. Je schlechter das Rating, desto teurer wird der Kredit. Ferner würden sie keinerlei Chancen auf dem Green Bond Market haben.

Nach den vorgeschlagenen Änderungen der MiFID-Richtlinie, die voraussichtlich 2021 verabschiedet wird, werden alle institutionellen Anleger in der EU ihre Kunden auch nach ihren ESG-Wünschen fragen müssen. Dies wird gesetzlich vorgeschrieben sein. Und ich kann mir nicht vorstellen, dass irgendein Millenial oder Rentenfonds sagt: Nein, ESG ist mir völlig egal“.

Was wird der große ESG-Trend 2021?

P.M.: Impact Investment wird exponentiell wachsen.

E.Z.: Richtig. Dabei handelt es sich um eine spezielle Form des Investments, die derzeit noch einen kleinen Teil ausmacht, aber sie wächst stetig. Es geht darum, in Unternehmen zu investieren, die einen messbaren Einfluss auf die Umwelt oder soziale Bereiche haben. Dazu gehören Unternehmen, die aktiv etwas verbessern: den Zugang zum Grundwasser, die medizinische Versorgung oder die Umweltbedingungen. Millenials und die Generation Z werden aktiv in die Unternehmen investieren, die sichtbare Veränderungen bewirken. Und wir können das jetzt schon beobachten.

Impact investment: Ist das auch ein Thema für Investment-Firmen?

P.M.: „Ja, absolut, angetrieben durch Millenials. Wäre ich im Januar 2020 danach gefragt worden, hätte ich noch gesagt, ja klar, es ist wichtig unseren Planeten zu schützen. Aber jetzt passiert etwas. Die Veränderungen gehen von den Regierungen aus und von den Aufsichtsbehörden. Unternehmen, die sich hier nicht anpassen, werden nicht überleben. Die Bedeutung von ESG hat in den letzten Monaten derart an Fahrt aufgenommen, dass viele jetzt nicht darauf vorbereitet sind.

Und ich habe in den letzten Wochen mit vielen Unternehmen gesprochen und die sagen immer noch ‚jaja, um ESG kümmere ich mich gleich als nächstes, sobald ich Zeit habe‘. Das reicht nicht, es muss jetzt passieren.

Die skandinavischen Unternehmen sind hier viel besser aufgestellt. Es ist Teil ihrer DNA. Die machen das seit 20 Jahren. Ein gutes Beispiel ist Novo Nordisk: Dort sind viele Führungskräfte vor allem deswegen im Vorstand vertreten, weil sie exzellente ESG-Qualifikationen vorweisen können. Daran sollten sich traditionell aufgestellte Unternehmen orientieren. Am Ende geht es für sie nicht nur darum, wie sie dank ESG wachsen können, sondern vor allem, wie viel sie dadurch verlieren könnten.

Wo liegen die größten Herausforderungen für Unternehmen in Bezug auf ESG?

P.M: Es gibt insgesamt drei wichtige Standards, GRI, TCFD und SASB. Viele Unternehmen wissen nicht, an welchem sie sich orientieren sollen, weil sie alle unterschiedliche Schwerpunkte setzen.

E.Z.: Richtig. Das verwirrt die Unternehmen. Hinzu kommt, dass ESG als Begriff nicht klar definiert und relativ neu ist. Es gibt viele Unternehmen in Europa, die sich zwar auf ESG-Kriterien fokussieren, zum Beispiel auf gute Arbeitsbedingungen, aber dabei gar nicht wissen, dass es sich um ESG-Kriterien handelt, weil die Begrifflichkeit unklar ist. Das führt wiederum dazu, dass sie das nicht richtig auf dem Markt kommunizieren und weder Investoren noch Rating-Agenturen das berücksichtigen können.

P.M.: Der erste Tipp, den wir Unternehmen geben, lautet immer ‚Kein Panik!‘ der ganze ESG-Bereich ist immer noch relativ neu. Insofern raten wir, erstmal eine Bestandsaufnahme zu machen: Wo stehen wir im Vergleich zu unseren Mitbewerbern? Und was brauchen wir im nächsten Schritt?

Ein großes Problem ist, dass es keinen einheitlichen, verpflichtenden Standard gibt. Welchen Standard brauchen wir und wer sollte ihn vorgeben?

PM.: Meiner Meinung nach sollten Unternehmen weniger Zeit darauf verwenden auf die unzähligen Anfragen der Rating-Agenturen einzugehen, sondern sich lieber in Ruhe überlegen, welches Framework für sie Sinn macht. Ich empfehle unbedingt SASB, ein Standard, der von den großen Finanzinstituten gesetzt wurde. Denn letztendlich wollen Unternehmen Investitionen anziehen, also müssen sie sich ansehen, wem die Käuferseite folgt. GRI ist granularer und ist für wiederum für andere Stakeholder wichtig. Also macht auch dieser Sinn. Bei TCFD geht es um den CO2-Fußabruck des Unternehmens und der wird in zwei Jahren zur Pflicht von den Regulierungsbehörden. Insofern macht es auch hier Sinn, sich schon einmal damit auseinanderzusetzen. Insofern lautet meine unbequeme Antwort leider: Alle drei, bis es einen einheitlichen Standard gibt. Zumindest solange, bis diese entweder ganz oder teilweise vereinheitlicht sind. Nur so können alle glücklich sein“.

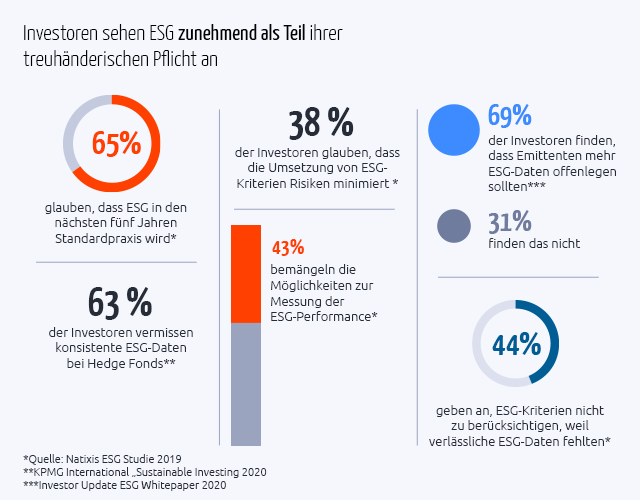

E.Z.: „Unsere ESG-Studie hat gezeigt, dass sich alle Beteiligten vor allem einheitliche Offenlegungsstandards wünschen. Emittenten hätten weniger Arbeit, weil sie nicht drei verschiedene Standards erfüllen müssten, Investoren hätten weniger Arbeit bei der Investment-Analyse und Rating-Agenturen würden ebenfalls davon profitieren, weil sie nicht diese enormen Mengen an unvergleichbaren Daten hätten. Die Industrie verlangt nach einem einzigen, einheitlichen und verpflichtenden Standard, der von den Regulierungsbehörden definiert wird. Die kürzlich von der EU eingeführte Taxonomie-Verordnung ist ein wichtiger Schritt in diese Richtung.“

Was war das überraschendste Ergebnis der Studie?

P.M.: „Ich bin mir nicht ganz sicher, ob die Rating-Agenturen wissen, wie undurchsichtig sie arbeiten. Natürlich müssen sie das bis zu einem gewissen Grad, weil sie in Konkurrenz zu einander stehen, aber für Unternehmen ist das sehr schwer. Sie können nirgendwo anrufen und das Ergebnis besprechen. Einer unserer Interview-Teilnehmer aus Skandinavien zum Beispiel arbeitet deshalb einfach nicht mehr mit Rating-Agenturen zusammen. Sie veröffentlichen stattdessen alle ihre ESG-Daten auf der Website und machen sie so einfach allen zugänglich. Vermutlich geht es in Zukunft auch in diese Richtung. Rating-Agenturen würde das gut gefallen, sie können die Informationen direkt verwenden und verarbeiten. Aber wenn die Agenturen nicht aufpassen, sind sie bald keine Rating-Instanzen mehr, sondern Forschungseinrichtungen, die Informationen sammeln. Problematisch wird es, wenn man sich auf diese Informationen nicht verlassen kann. Die Ratings der verschiedenen Agenturen liegen oft so dermaßen weit auseinander. Und ich verstehe schon, dass sie alle einen unterschiedlichen Schwerpunkt setzen, aber es kann doch nicht sein, dass sie so dermaßen unterschiedlich bewerten. Das ist weder transparent noch schlüssig. Dafür braucht es einheitliche Rahmenbedingungen für alle relevanten Daten und diese müssen anschließend überprüft werden. Aber bis dahin müssen wir eben damit leben.“

E.Z.: „Für mich war es sehr interessant zu sehen, dass unter den Investoren großes Verständnis dafür herrscht, dass sich die Unternehmen noch in einer Übergangsphase befinden. Außerdem sind sie sich der unterschiedlichen Kriterien und der mangelnden Vereinheitlichung sehr bewusst. Sie wissen, wie schwer es ist, die derzeitigen Standards zu erfüllen. ESG befindet sich noch in der Entwicklungsphase.

P.M.: Momentan sind alle noch sehr verständnisvoll, aber das wird sich irgendwann ändern, spätestens wenn die Daten besser werden. Und dann sind die Unternehmen wirklich am Zug.“

Das EQS IR COCKPIT: Für erfolgreiches & effizientes Investor Relations Management